注意点4――ふるさと納税をすると損をするケースもある

注意点の4つ目は、ふるさと納税をしても、そもそもメリットのないケースがあることです。ふるさと納税の恩恵を受けるためには、支払うべき税金のあることが前提になっています。たとえば、住民税が「0」の方がふるさと納税をしても、引ける税金がないため、全額自己負担ということになってしまいます。誰もがみな恩恵を受けられるわけではない点に注意しましょう。

ふるさと納税の仕組み

最後に、ふるさと納税の仕組みをよりしっかり押さえておきたい人に向けて、仕組みをご説明しておきます。

最初に説明したように、1万円を自治体に寄付したとすると、寄付金控除や住民税の税額控除を受けて、自己負担分2000円を引いた8000円を、自分が支払うべき税金から引くことができるようになります。

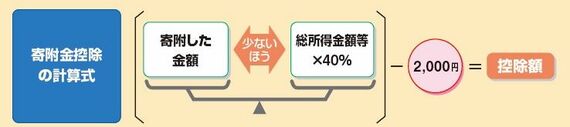

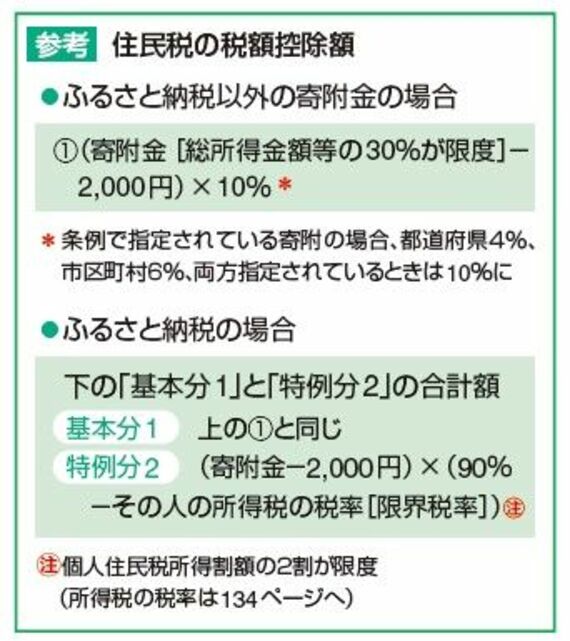

所得税では、?の図のように「寄付金控除額」を計算し、住民税では、図?の算式で控除額が計算されます。この2つの算式を見るとわかるように、寄付した金額から引かれる2000円が自己負担額になるわけです。

しかし、この計算は正直、難しいと思います。そこで、各ふるさと納税の申し込みサービスをしているネットサイトを活用してはいかがでしょうか。

図?:『自分ですらすらできる確定申告の書き方 平成31年3月15日締切分』

?

図?:『自分ですらすらできる確定申告の書き方 平成31年3月15日締切分』

どのサイトでも「控除金額シミュレーション」というサイトがあるはずです。源泉徴収票を用意すれば、条件を入力するだけで可能な寄付金額が簡単にわかりますので、自分で計算するのは無理、と思った方はそちらを利用されるといいと思います。

ふるさと納税は、本来自治体への寄付ですので損も得もないはずですが、賢く使えば、大変メリットの大きいものです。支払う税金のある方は、ぜひ検討してみるとよいでしょう。

(構成:前窪明子)

← 1 2 3